导语:数据盘点2018“十宗最”,为我们揭示了2018中国VC/PE行业的主旋律-分化(募资分化、投资分化、退出分化)。进入2019年,分化还将继续,但“剩者为王”将成为未来2-3年的最真实写照。

2018年,“分化”成为中国VC/PE行业的主旋律。一场优胜劣汰、冰与火的大戏正在上演,几家欢喜几家愁。从市场的情绪和感性的认识往往会带给大家悲观的判断,但从微观数据切入,我们会发现2018中国的VC/PE原来如此的不同凡响、激荡人心!

在“募资难”的主旋律下,依然有超百亿美元基金募资创规模之最,“资本寒冬”中却也占据了全球独角兽融资TOP10中的7席,“退出难”的大背景下也有基金取得超过500倍的回报。

VC/PE行业到底经历着怎样的2018?2019又将何去何从?

下面,我们就“用数据和调研说话”:投中研究院调研+CVSource投中专业数据,帮助你复盘和解读2018 中国VC/PE行业精彩纷呈的“十宗最”,展望2019年的发展趋势。

No.1

完成募集的最大美元成长期基金

红杉全球化基金

完成募集的最大美元PE基金

高瓴基金四期

2018年红杉资本完成其史上最大一支全球化基金的募集,规模达到80亿美元,其中60%由红杉资本中国(48亿美元)投资于中国地区,成为投资中国地区的最大规模美元成长期基金。

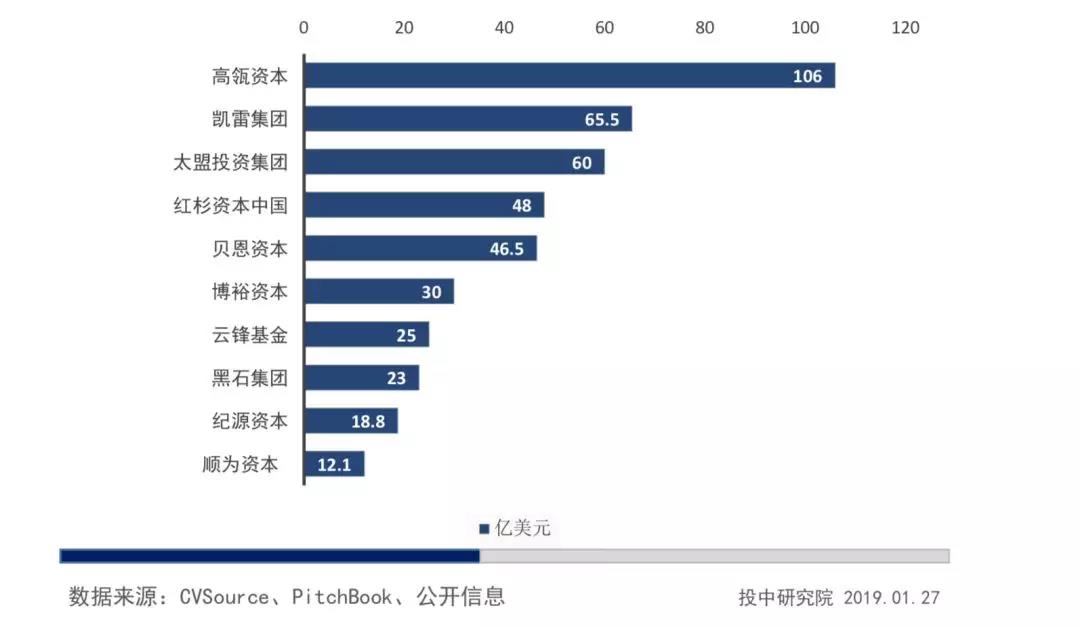

2018年高瓴资本募集完成一只规模为106亿美元新基金“高瓴基金四期”(Hillhouse Fund IV,L.P.),主要投资全球范围的健康、消费、科技及服务领域企业,尤其重点关注中国市场。“高瓴基金四期”规模打破了由KKR于2017年成立的一只亚洲并购私募基金创下的93亿美元纪录。

在人民基金募资难大环境下,美元VC/PE募资势头渐趋活跃,重点投资亚洲地区和中国市场,这意味着全球资本对亚洲和中国的投资潜力长期看好。

投中研究院国立波院长点评:

以风险投资闻名于世的红杉资本募集创纪录规模的基金,体现了风险投资行业最新的发展趋势。随着独角兽企业的迅速崛起,科技领域的风险投资规模和逻辑将较以往有很大的变化。

2017年高瓴资本联合鼎晖投资以531亿港币私有化并购百丽,属于典型的控制权收购(buyout),创中国PE并购之最。高瓴敢于进行大型并购的底气在于其建立了超过百人的投后管理团队,有能力对传统企业进行科技化和数字化赋能。高瓴资本超额完成第四期美元基金,创亚洲之最,体现了全球长期资本对高瓴模式的认可,看好中国新旧动能转换中科技赋能和提升企业治理的机会。

去年,监管部门出台政策鼓励并购基金参与上市公司纾困、参与上市公司并购重组,期待2019年有更多的便利化和具体措施能够落地,破解PE并购基金在国内资本市场发展的瓶颈(包括并购贷款、注册制及控制权收购等)。

NO.2

完成募集的最大市场化人民币基金:

福建平潭大钲投资基金

马鞍山基石智能制造产业基金

2018年VC/PE机构已完成募资规模最大的人民币基金分别为福建平潭大钲投资合伙企业(有限公司)以及马鞍山基石智能制造产业基金合伙企业(有限合伙)。

福建平潭大钲投资合伙企业(有限公司)募资规模为50亿元人民币,管理机构为达孜天际线投资管理有限公司。2018年5月15日,基金通过中国证券投资基金业协会备案。达孜天际线投资管理有限公司隶属于大钲资本(Centurium Capital),由前华平亚太区总裁、全球管理委员会成员黎辉先生创立,专注于消费、医疗、TMT、金融科技(Fintech)、物流服务等领域。大钲资本同时正在募集第一期美元基金,总规模20亿美元,将于2019年一季度封闭。LP包括北美养老金、亚洲主权财富基金等在内的全球一流机构投资人。大钲资本与各领域的龙头企业深度合作,依托合作企业的行业资源,沿产业链挖掘投资机会,创造价值并获取超额投资收益。

马鞍山基石智能制造产业基金合伙企业(有限合伙)募资规模达50亿元人民币,于2018年8月31日成立,管理机构为马鞍山幸福基石投资管理有限公司。2018年12月21日,基金通过中国证券投资基金业协会备案。本支基金主要投资于人工智能、机器人、增材制造、高端数控机床、关键基础零部件等相关产业领域。基石资本成立于2001年。目前基石资本管理了VC、PE、定向增发、并购等类型的投资基金60余只,资产管理规模逾500亿元。投资领域主要涵盖先进制造、TMT、医疗健康、消费与服务等领域。

根据CVSource投中数据统计,2018年市场化的VC/PE机构完成募集的最大十支人民币基金如下:

国院长点评:

2018年VC/PE行业分化趋势在“募资”环节体现得最为明显。管理过多期基金、经历过多个经济周期、业绩得到证实、团队相对稳定的“白马基金”成为市场上有限资金配置的首选;而新成立机构募集第一支基金,或者只管理过一支基金、二支基金的机构在募集新基金时面临非常大的困难,除了少数具有强大国资背景、产业背景能够逆势突围外,我们看大多数的募资封闭尝试都无疾而终,虽然很多家机构都拿到了政府引导基金的基石出资。

2019年从央行最近出台的政策来看,整个资金面不会像去年那样因为政策大幅调整导致过于紧张,甚至会比去年更为宽松,这对VC/PE募资是积极的信号。但有多少资金能够流入到VC/PE基金,目前来看不会有明显的改善。2019募资层面资金的紧张状态还将持续,重点关注银行理财子公司落地情况,将有望部分撬开紧锁的银行资金通道大门。

NO.3

中国乃至全球最大的单笔私募融资

蚂蚁金服140亿美元Pre-IPO轮

2018年6月,蚂蚁金服对外宣布新一轮融资,融资总金额140亿美元,这也是全球迄今为止最大的单笔私募融资。此轮融资除原有股东继续跟投外,新加坡政府投资公司、马来西亚国库控股、华平投资、加拿大养老基金投资公司、银湖投资、淡马锡、泛大西洋资本集团、T.Rowe Price旗下基金、凯雷投资集团等参投该轮融资。本轮融资主要用于支付宝全球化拓展,自主科研投入和全球顶尖人才招募,以及培育新兴市场本地科技人才。

蚂蚁金服估值已经达到1500亿美元,成为全球名副其实的“超级独角兽”状元。根据CBInsights及CVSource投中数据,目前全球十大独角兽,集中分布在中国(4)和美国(6),从行业看,主要集中在金融科技领域(共3家)以及出行领域(共2家)。

国院长点评:

从全球独角兽TOP10中,我们发现中国四家独角兽的总估值3190亿美元,完胜美国六家独角兽2098亿美元。2018年在港交所和NASDAQ上市的独角兽纷纷破发的现实情况下,中国的独角兽估值显然已经透支,泡沫化趋势明显。2019有望开始挤水分,否则独角兽就真的成了“毒角兽”。

NO.4

最活跃的GP:红杉资本中国

数据显示:2018年最活跃的投资机构为红杉资本中国,全年投资事件数量为247起,投资总金额为317.4亿元,投资行业主要集中于企业服务、医疗健康、科技/传媒、消费服务、工业科技等领域。投资阶段以早期为主,其中Pre-A轮、A轮、A+轮投资案例合计97起,B轮、C轮投资案例相对较少,合计54起。

红杉资本中国拔得最活跃GP头筹,得益于其年初投资策略的主动调整和延伸。2018年初,红杉资本中国在投资序列中单列“红杉种子基金”,全面发力天使投资。除重点布局红杉关注的科技/传媒、消费服务、医疗健康、工业科技四大领域外,尤为关注 TMT 行业,包括消费互联网、互联网金融、企业服务、医疗、教育 IT、区块链和跨境出海等方向。红杉种子基金的投资决策有便捷快速的流程,“一次过会,当天出TS(投资意向书)”。对种子轮阶段的创业者,红杉还会提供一系列的投后服务。

国院长点评:

创投行业过去的动能在于通过一二级资本市场套利,同质化导致创投基金的阶段性过剩和结构性错配越发严重。在目前市场环节下,只靠Pre-IPO的投资逻辑显然难以为继。我们看到头部机构纷纷在调整自己的投资策略,多元化和为创业者打造“一条龙”式全链条融资渠道,打造创投生态圈,成为头部机构的新动能和必由之路。

NO.5

最活跃的LP:歌斐资产

截止2018年底,歌斐资产配置子基金累积数已达189支,成为我国本土配置子基金最多的市场化母基金。歌斐资产采取PSD策略,多元化组合投资有效降低风险提高收益。值得一提的是,作为中国最早探索S基金投资的基金管理人之一,歌斐自2013年成立第一期S基金开始,至2018年已发行4期人民币S基金,已投40多个项目,涉及近30个GP。

从排名前十最活跃LP中,我们发现市场化母基金优势明显,已经成为中国最活跃LP的中坚力量。

国院长点评:

虽然市场化母基金在欧美已经处于饱和状态,停滞不前,但中国的市场化母基金方兴未艾。中国市场化母基金规模在整个VC/PE基金规模中的渗透率仅占2.6%,远低于欧美12%的渗透率,发展空间巨大。

人民币FOF跟投比例远高于美元FOF,凸显本土LP对非流动性和双重收费厌恶。比较高的跟投比例、S策略、与国资结盟等都是FOF基金本土化最佳实践的探索和尝试,专业化将是市场化母基金2019的主旋律。

NO.6

最活跃政府天使母基金

深圳天使母基金

作为深圳市政府发起设立的战略性、政策性基金,天使母基金是深圳市引导基金支持天使投资,弥补创业投资对初创期企业投资短板的重大举措。深圳市天使母基金于2018年3月24日正式揭牌,其管理公司由深投控出资600万元、深创投出资400万元共同设立。首期规模为人民币50亿元,计划3年内完成投资。

天使母基金管理公司管理团队于今年5月正式运营以来,14支子基金已完成工商登记设立,天使母基金已向11支子基金完成首期出资5.635亿元,目前为市场上最活跃的政府类天使母基金。

国院长点评:

最近,国务院发布《关于推广第二批支持创新相关改革举措的通知》,重点提出针对地方股权基金中的种子基金、风险投资基金设置不同比例的容错率,推动种子基金、风险投资基金投资企业发展早期。这有利于鼓励政府类基金在弥补市场失灵方面发挥真正作用,深圳天使母基金无疑给各地引导基金做出了表率和示范。

NO.7

IPO退出数量最多的机构

红杉资本中国/IDG

CVSource投中数据显示,2018年共有321家中国企业全球IPO,相比2017年的598家大幅减少,其中A股105家,港股176家,美股及其他40家。2018 年,中国企业港股和美股上市的数量和规模均出现了显著增长。其中,赴港上市创出历史新高,也稳居全球资本市场本年IPO占比第一的位置,美股较去年也有所增加。从企业数量上来讲,2018年IPO退出最多的机构分别是红杉资本中国基金和IDG资本,都是19家。其中,红杉资本中国投资企业药明康德A+H股两地上市。

国院长点评:

东方不亮西方亮。在外汇管制下,同时管理人民币基金和美元基金,在募、投、退方面优势毋庸置疑。管理双币种基金已经成为VC/PE头部机构的基本特征。从美元基金起家的头部机构基本已经设立人民币基金。从去年开始,人民币本土机构开始更多关注和尝试设立美元基金。双币种机构将长期占据IPO退出排行榜,也将成为中国VC/PE的中坚力量。

NO.8

人民币基金IPO退出数量最多的机构

深创投

2018年IPO审核趋缓趋严,A股IPO数量仅为105家,相比2017年436家下降了76%,融资规模为1386亿元人民币,相比2017年的2304亿元人民币下降了40%。2017年IPO审核提速让许多人民币基金项目IPO数量创下历史新高,但今年发审委对于IPO企业标准门槛提高,审核力度加强,无论IPO数量还是融资金额均较2017年有大幅回落。

2018年人民币基金IPO退出最多的机构是深创投,但仅有6家,较2017年深创投19家上市有大幅下滑;IDG资本5家、君联资本4家;国投创新、红杉资本中国、北汽产业基金、尚颀资本、博裕资本、华泰紫金和毅达资本分别为3家。

国院长点评:

退出目前是人民币基金面临的比募资更为严峻的困难,也是VC/PE可持续发展的关键。在IPO不畅的情况下,并购退出将成为主旋律。科创板作为增量的资本市场,有望在2019年为科技型创新企业退出提供绿色通道,其试点的注册制有望开始改变其他板块的融资生态。

NO.9

美元基金IPO退出数量最多的机构

红杉资本中国

2018年也是美元基金接棒人民币基金,IPO退出数量最为丰收的一年。红杉资本中国美元基金IPO退出数量最多,多达17家。红杉资本中国17家美元IPO企业中有4家企业选择了港交所上市,值得注意的是,对于今年选择“A+H”双上市的药明康德,红杉中国的退出回报约为20倍。代表美股被投企业有拼多多、蘑菇街、云米科技、爱奇艺、蔚来等。这些被投企业中,红杉中国主要参与了较为早期的投资,以A轮、B轮及C轮为主。

在美元基金退出TOP10中,高榕资本作为其中最年轻的机构取得7家上市成绩,令人瞩目。其中拼多多案例,高榕资本在3年时间内总投资约为1亿美元,在三年时间就获得了超过15倍(股价最高时达30倍)回报,成为难得的本垒打项目。

国院长点评:

在中国VC/PE市场,虽然人民币基金数量多、规模大,但投资效率和DPI跟美元基金相比还有比较大的差距。相比本土人海战术式的投资模式,硅谷精英式投资模式在中国也爆发了强大的生命力和可持续性。

NO.10

单笔退出回报倍数最高机构

晨兴资本

2018年7月9日,小米集团港交所主板上市,发售价格17.00港元/股,共计募集金额总额243.85亿港元。作为港股“同股不同权”创新试点的首家上市公司,小米跃升全球科技股前三大IPO,仅次于阿里巴巴和Facebook。作为早期投资者的晨兴资本的一笔500万美元投资,按照雷军所说,回报倍数达到866倍。按IPO市值484.73亿美元计算,晨兴资本当时500万美元的投资,占已发行股份的8.93%。即使小米股价已经较发行价下滑40%,按当下股价10港元/股计算,这笔投资现在的市场价值也超过30亿美元,回报倍数达600倍。早期投资小米为晨兴高回报提供了足够厚的安全垫。晨兴资本也因此成为2018年VC/PE机构单笔投资回报倍数和总额最高的机构。

国院长点评:

有数据统计,投资人能够投出一个10亿美金独角兽的几率为万分之一,而投资收益能够赚到10亿美金的几率为十万分之一。可见晨兴投资小米案例高回报非常难得,运气成分也不小。这也表明在中国市场做风险投资具有无限可能性,不输于硅谷。

另外我们发现,E轮进入的机构现在已经开始赔钱。独角兽不是洪水猛兽,但投独角兽的时机非常重要。投独角兽不一定会获得好的回报,如果跟风投资,可能风险更大。从晨兴经验来看,培养和发现独角兽往往是投资机构获得高收益的保证。虽然不同投资机构有自己不同的打发和策略,但只有在好的时点进入,投到真正经得起考验的独角兽,长期持有和提供增值服务才有可能获得好的回报。

结语

数据盘点2018“十宗最”,为我们揭示了2018中国VC/PE行业的主旋律-分化(募资分化、投资分化、退出分化)。进入2019年,分化还将继续,但“剩者为王”将成为未来2-3年的最真实写照。中国VC/PE行业就像中国的经济一样,已经到了新旧动能转换和高质量发展阶段。我们相信经过这一轮优胜劣汰的淘汰赛,剩下的机构将找到未来发展的新动力,将成为中国新经济发展的新动力,也将此成为中国乃至世界创投行业的中坚力量。中国VC/PE对中国经济和社会的改变无可限量。让我们充满信心!

热门文章

中国台湾地区宣布6月30日前关停3G服务,闲置频段将投入5G发展

2024/4/1 17:12:02弗若斯特沙利文:百度文心一言稳居国产大模型第一

2024/3/27 14:26:11小米汽车SU7/Pro/Max正式发布并上市,21.59万元起

2024/3/29 10:40:35特斯拉大裁员殃及上海厂,电动车该泼冷水了

2024/4/16 14:37:02艾瑞观点 | AIGC技术在营销领域应用三大方向

2024/3/29 10:27:22外媒热议小米SU7定价:比特斯拉便宜 彰显品牌信心

2024/3/29 12:12:26

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号