导语:金融科技公司创立之初以服务互联网金融客户为主,但随着互联网金融监管趋严,越来越多的金融科技公司将银行等传统金融机构视为自己未来的核心客户。

随着各大银行2018年报频繁提及金融科技,金融科技公司关注度再次提高。金融科技公司创立之初以服务互联网金融客户为主,但随着互联网金融监管趋严,越来越多的金融科技公司将银行等传统金融机构视为自己未来的核心客户。

从需求端来看,服务银行确实是一个非常聪明的选择。

首先,银行数量多。银监会数据显示,截至2018年12月底,中国有4588家银行业金融机构,这其中国有大型商业银行6家,股份制商业银行12家,民营银行18家,城市商业银行134家,农村商业银行1427家。

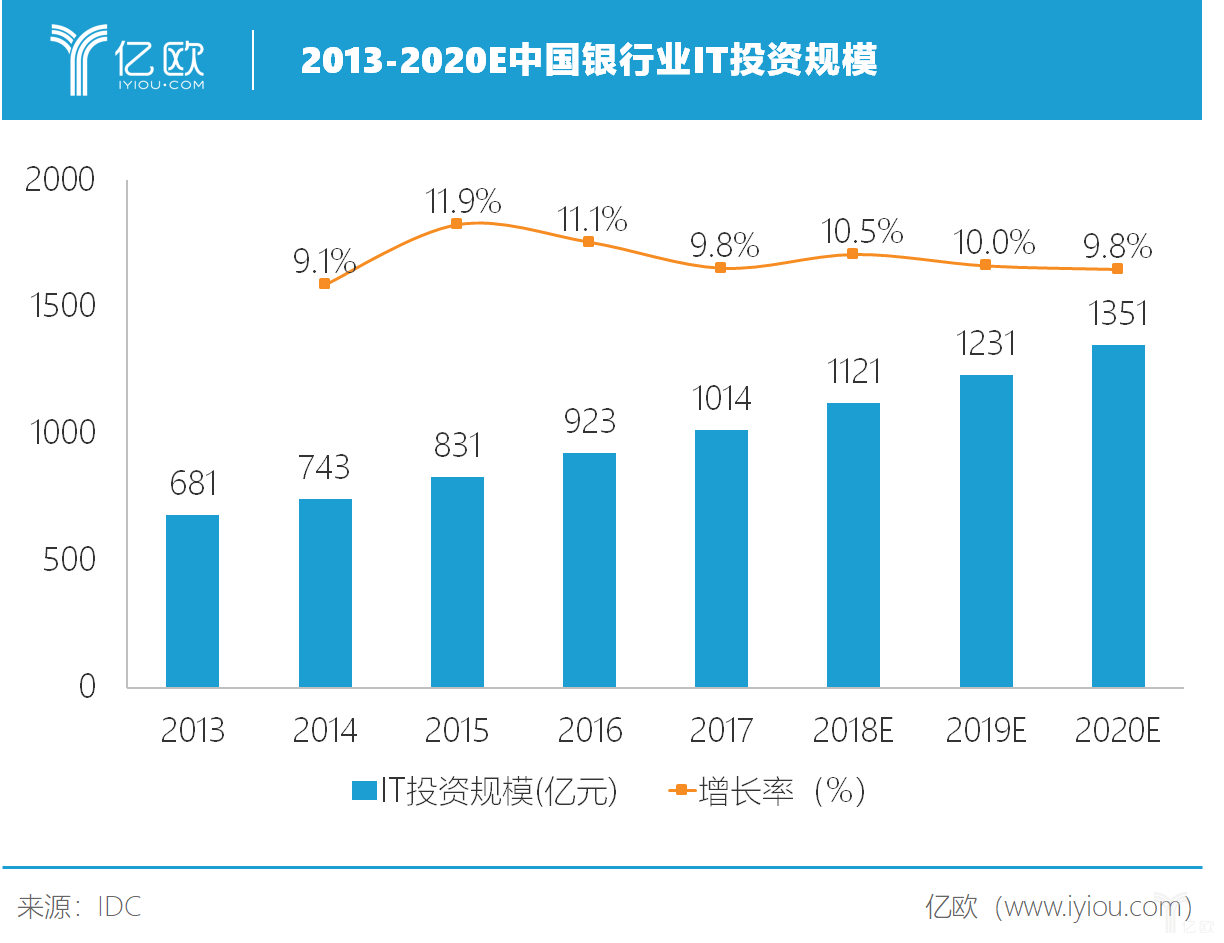

其次,银行IT支出高。据IDC数据,2017年中国银行业IT投资规模1014亿元,预计2020年达到1351亿元。

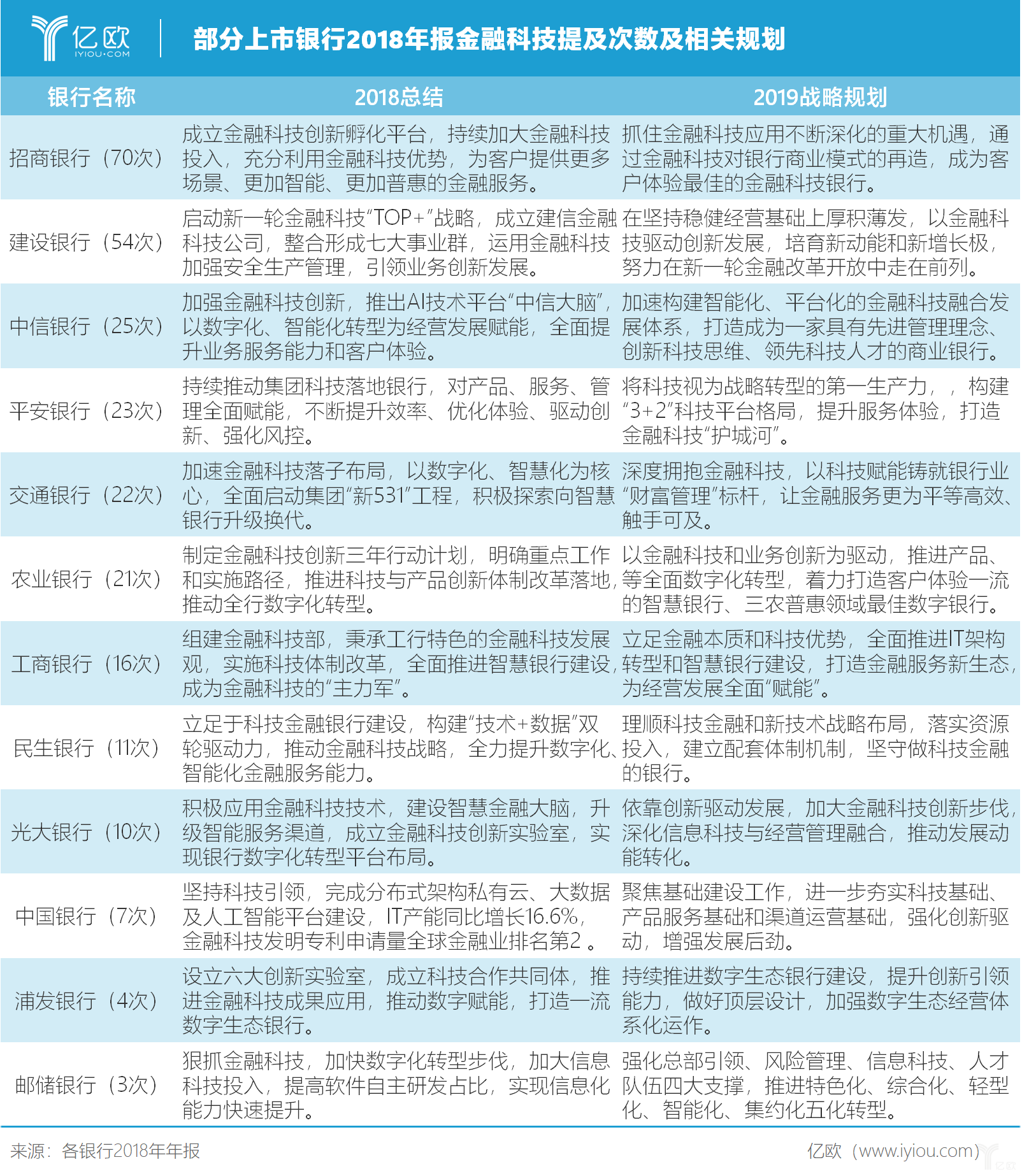

最后,银行正在积极发展金融科技。金融科技已成为银行财报的标配,银行正加大金融科技投入,组建金融科技部或成立金融科技子公司,外部合作建立创新实验室。据亿欧金融不完全统计,招商银行2018年报提及金融科技次数最多,共70次;其次为建设银行,共54次。

一、服务银行现实很骨感,内部很焦虑

聪明的选择未必会有一个好的结果,理想很丰满,现实很骨感。

聚焦银行客户大方向没问题,但在服务过程中遇到的一个很大问题是难以规模化输出服务。如何大量触达银行客户?如何快速推进?如何减少定制化时间?如何减少驻场人员?

最近,与许多金融科技公司沟通之后,发现大家内部都比较焦虑。服务银行周期长、投入人员多、推动慢,作为创业公司“耗不起”。这让我想到了FT Alphaville作者Izabella Kaminska曾提出的金融科技公司生命周期观点。一家典型的金融科技公司生命周期可总结为八个阶段:

第一阶段,金融科技初创公司通过提炼信息技术方法中的工程逻辑来创造一种工具,并试图单干;

第二阶段,金融科技初创公司意识到获取客户是非常困难和昂贵的,其创造的工具要么难以扩大规模,亦或者该工具本身会带来一些预料之外的风险及流动性问题;

第三阶段,金融科技公司试图把这个工具售卖给银行,银行不想错过下一个新概念/风口,双方一拍即合;

第四阶段,银行表示,出于社会或合规等原因,这个工具需要做一些“微调”;

第五阶段,金融科技公司做出让步,再次试图将此工具售卖给银行;

第六阶段,银行表示,这个工具忽略了其他因素,金融科技公司还需做些改动;

第七阶段,金融科技公司再次让步,根据银行的需求,选择与银行合作开发、调整此工具;

第八阶段,金融科技公司破产或被兼并……

二、单枪匹马服务银行的非第一梯队金融科技公司将面临倒闭危机

正如前文所说,金融科技公司在服务银行过程中遇到了许多困难,同时也面临收入的天花板。因此,亿欧金融认为,对于许多非第一梯队的金融科技公司来说,如果选择单枪匹马服务银行将可能面临倒闭危机。

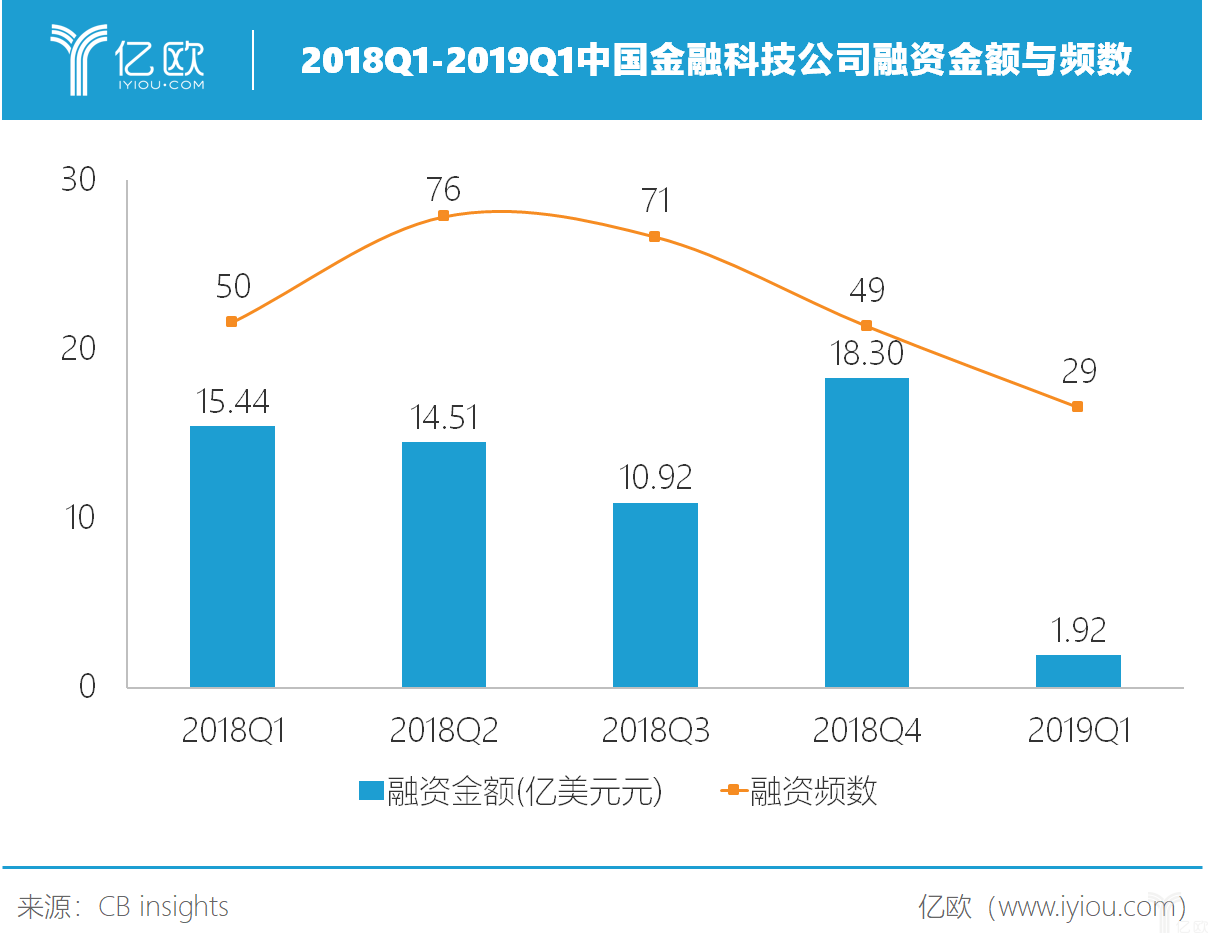

首先,金融科技公司可能面临资金链断裂风险。目前,许多金融科技公司营业收入都在5000万元左右甚至更低,企业自我造血能力不足,主要依靠融资来维持企业经营。虽然金融科技赛道一直深受投资机构青睐,但由于资本寒冬影响且投资者渐趋理性,资金向第一梯队企业聚集,其他企业融资愈加困难。

CB insights数据显示,2019年Q1中国金融科技公司融资频数为29,融资金额共计1.92亿美元,降至五个季度新低。对于许多依靠融资维持经营的企业来说,将可能因为融不到资面临资金链断裂的风险。

其次,金融科技公司难以快速、大量触达银行客户。目前,许多金融科技公司都在招聘有银行从业经验的人员,帮助其触达银行客户,虽有效果但不佳。银行一直在金融行业金字塔的顶端,内部层级关系严格。金融科技公司在触达银行客户时候,需要一家家寻找人脉,然后从底层向上层一层层推进,才能找到核心决策人员,进展非常缓慢。

当前,金融科技服务银行的市场还是一个“买方市场”,同一家银行多家金融科技公司在竞争,市场环境非常激烈,更加大了推进难度。曾有金融科技公司人员苦笑说,“吃了无数顿饭,喝到胃穿孔,才谈成一个银行客户”。

最后,服务周期长、成本高,每年仅能深度服务几家银行。从成本来看,银行需求多为定制化需求,边际成本难以降低,规模化效应难以显现。从时间来看,触达客户是服务的敲门砖,受限于银行定制化需求,即使曾服务过银行客户,也需要根据此银行需求进行定制化开发,一般为3-6个月。同时,考虑到安全性问题,金融科技公司需要驻场办公并进行私有化部署,这需要投入大量员工专注一个项目。

目前,金融科技公司平均员工规模在200人以下,如果按照技术人员占比80%计算,共160人,一年最多能深度服务20个银行客户。从客单价来看,金融科技公司话语权较弱,分佣模式较少,主要收取开发费、安装费和维护费,偏向一次性收费,平均客单价200万元左右。乐观来看,不考虑能否触达到银行客户,一家200人的公司如果只服务银行,其人员所能获得的最大收入为4000万元(20个银行客户×平均客单价200万元)。对于金融科技公司来说,这样的收入是难以维持一家200人公司的经营。

通过以上分析,大家可以发现,初创金融科技公司如果没有足够的资金、银行资源和技术人员,真的和银行“耗不起”。

三、选择与银行IT服务厂商合作是金融科技公司不错的选择

金融科技公司真的是死路一条了吗?未必。

金融科技公司的优势是什么?技术。

劣势是什么?缺少银行客户。

金融科技公司真的需要亲自上阵服务银行客户吗?在此情境下,我认为是否定的。浪费许多的时间去触达银行客户,不如专注于技术研发,将触达交给更有经验的人。

谁是更有经验的人?

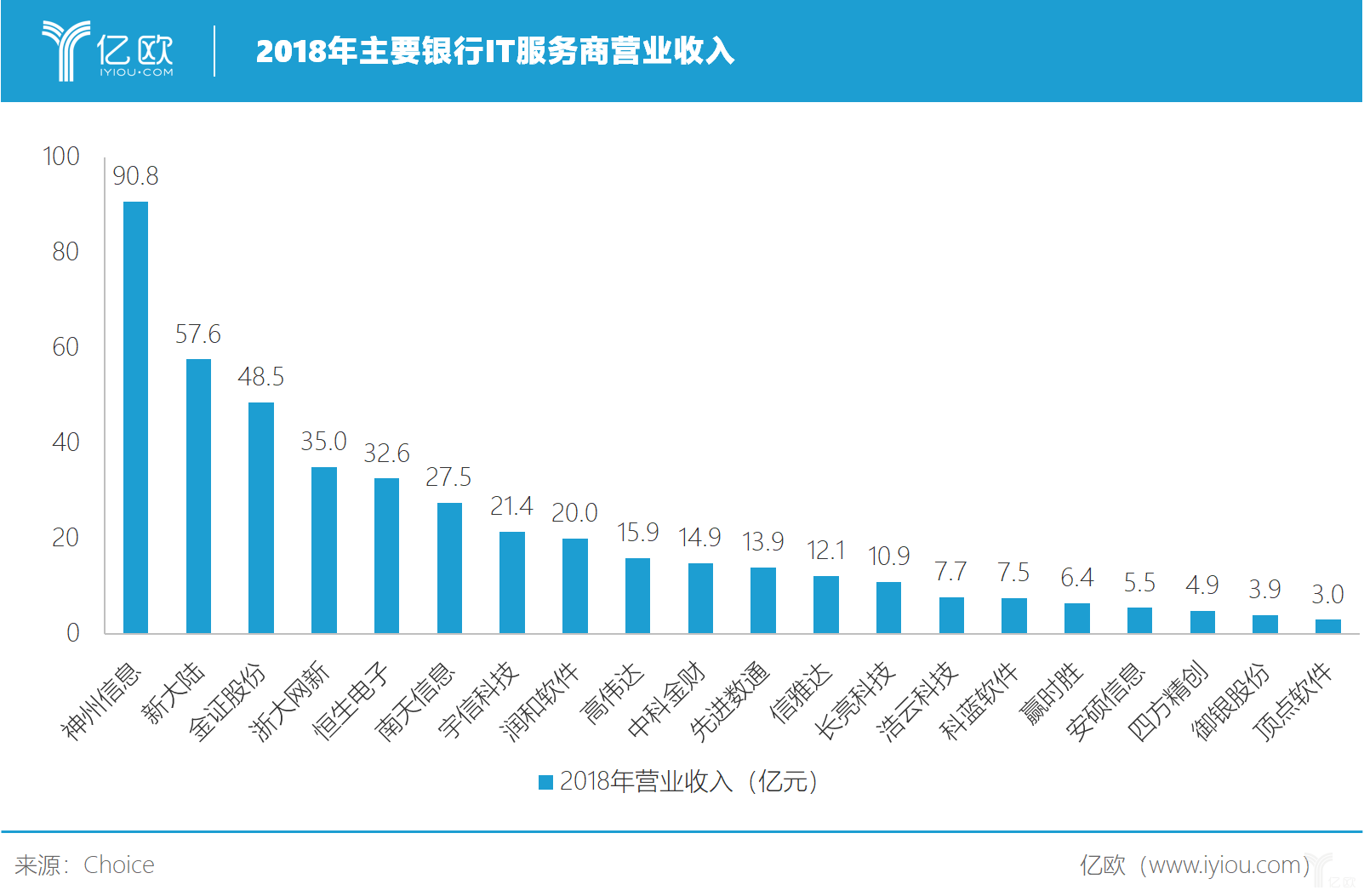

过去,银行的IT解决方案都是由银行IT服务商提供的,例如神州信息、恒生电子、宇信科技、长亮科技、科蓝软件等。他们服务了大量的银行客户,主要为银行提供业务类解决方案、管理类解决方案、渠道类解决方案、其他类解决方案。这些公司的营收目前大部分在10亿元以上,侧面反映了其银行客户数量庞大及商业模式的可行性。

目前,这些银行IT服务商也在积极发展金融科技,例如恒生电子2018年提出新愿景,成为全球领先的金融科公司。但是,对于银行IT服务商来说,虽有资金,但在技术人才争夺战中并不具备优势,金融科技未取得较大突破。许多银行IT服务商现在也通过投资金融科技公司的方式来弥补技术能力弱势,例如浙大网新投资了区块链公司趣链科技、场景运营虚拟机器人综合解决方案提供商鸟瞰科技等;恒生电子则投资了海智星图、标贝科技、灵犀金服等。

因此,对于金融科技公司来说,银行IT服务商是非常好的合作伙伴。银行IT服务商拥有银行客户资源和大量的基础技术人员,金融科技公司拥有较强的科技能力,双方可以优势互补、资源共享、互利共赢。

四、结语

2019年冷吗?

对于许多金融科技公司来说,寒彻入骨。

与其苦苦挣扎、孤军奋斗,将时间耗在无谓的酒桌上,不如报团取暖,选择与银行IT服务商合作,专注自己擅长的技术,沉下心来,一步步耕耘。

热门文章

中国台湾地区宣布6月30日前关停3G服务,闲置频段将投入5G发展

2024/4/1 17:12:02弗若斯特沙利文:百度文心一言稳居国产大模型第一

2024/3/27 14:26:11小米汽车SU7/Pro/Max正式发布并上市,21.59万元起

2024/3/29 10:40:35特斯拉大裁员殃及上海厂,电动车该泼冷水了

2024/4/16 14:37:02艾瑞观点 | AIGC技术在营销领域应用三大方向

2024/3/29 10:27:22外媒热议小米SU7定价:比特斯拉便宜 彰显品牌信心

2024/3/29 12:12:26

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号