导语:前不久报告酱和同事们聚餐,看着货架上琳琅满目的一罐罐花样啤酒,傻了眼,啤酒也不单纯了吗?

夏天来了,又到了喝啤酒、吃小龙虾的季节。

前不久报告酱和同事们聚餐,看着货架上琳琅满目的一罐罐花样啤酒,傻了眼,啤酒也不单纯了吗?

疫后消费降级,啤酒为何却开始走高端化路线?只是通过涨价就能做到吗?厂商真的赚钱了吗?

带着疑问,拿着我的“夺命”大乌苏,翻起了报告...啤酒配报告,越喝越清醒,特来与大家一起分享以上问题。

发现报告,百万用户查找报告的首选!

收录超300万份研究报告和2000万份数据图表,每天高效地支撑着大批市场研究、咨询顾问、金融投研、商业分析等人员的专业性工作;同时,来自各行各业的产品、营销人员,甚至学生朋友也在这里找到了大量有价值的内容。

简单了解啤酒发展史

纵观我国啤酒行业40多年的发展,已从群雄割据,到逐鹿中原的存量博弈时代。

早在2000年前,由于啤酒生产工艺与运输范围限制,区域品牌百花齐放,2002年我国超过美国,成为全球第一大啤酒生产国。

随着增量市场整合过程推进,华润、青岛、燕京啤酒坐稳本土酒企的前三把交椅。

但啤酒产业蓬勃发展的同时,外资品牌也盯上了国内这块肥美的区域,洋品牌不断流入国内,国产品牌也开始产能过剩,形成第一轮的洗牌。

受制于啤酒消费需求边际放缓,2013年,我国啤酒产量见顶,华润、青啤、百威、重啤、燕京五大寡头竞争格局渐成,市占率(CR5)达72%,

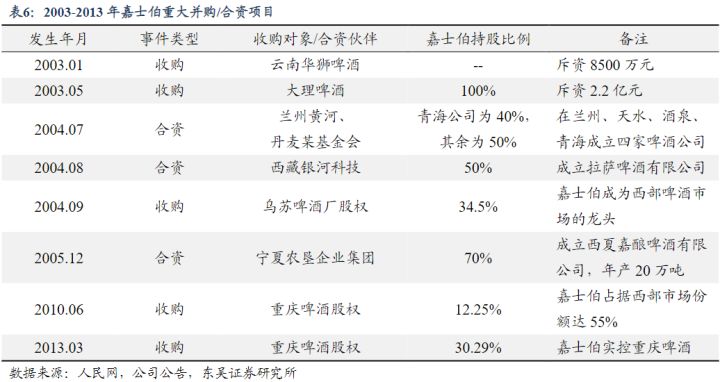

截至2013年底,嘉士伯控股或合资20余家知名啤酒企业,在广袤的西部地区占据了压倒性优势。其中,里程碑性质的事件则是2013年嘉士伯控股重庆啤酒,并将其作为中国业务平台,寡头存量市场阶段正式到来。

在存量博弈下,啤酒行业也在默默发生着变化,增长模式从“量价齐升”逐步转变为“价增为主”。

为什么走高端化路线?

2017年前后,啤酒行业的销售份额已完成了高度集中,主要玩家已拥有各自的区域利基市场。

在这一阶段,高端化不再是锦上添花,竞争也不再是提价的掣肘,“高端化是啤酒行业新发展阶段中的核心成长驱动”的观点成为业内主要玩家的共识。主要原因还有以下四方面。

居民消费水平提高

首要因素当然是大家变富有了,有钱就愿意消费,也更舍得消费。

有钱,一方面为啤酒企业推动高端化提供了必要前提条件,另一方面也催生出消费者对高端酒的消费需求。

消费主力Z世代偏爱个性化产品

从消费人群看,据艾媒咨询报告显示,啤酒的消费者平均年龄为34岁,消费人群主要集中于20-50岁年龄段,这也正是Z世代所处的年龄区间。

随着Z世代逐步成为消费主力军,其消费喜好成为市场需求风向标。致力于发觉个性化小众品牌的Z世代,倒逼各大啤酒厂竞相引进或推出对应新品扩大受众——高端啤酒的消费需求主要源于社交需求,消费场景多见于高端餐厅、夜店酒吧等注重消费体验感的场合,对价格的敏感度也相对较低,减小了提升啤酒吨价的阻力。

“国外的啤酒或许更高端”

啤酒作为最初从海外引进的消费品,大众对它的认识具有“舶来品”的普遍特点,即潜意识中认为海外的啤酒更加高端。

在这种观点的影响下,中国啤酒企业也陆续推出了白啤、黑啤、皮尔森等更多元的高端啤酒,填补了国产啤酒高端产品的空缺并快速放量。

销量趋平,需谋求新利润点

此外,啤酒消费量的上限一定程度上受饮食文化影响,从全球范围看,欧美国家人群啤酒消费量普遍偏高,亚洲国家人均消费普遍偏低。

2020年,与我国饮食文化结构相近的韩国、日本人均啤酒消费量分别为38升/年和39升/年,中国人均啤酒消费量在2013年达到与之接近的37升/年后便开始回落,2020年人均啤酒消费量为32升/年。

考虑到人口老龄化和人们的健康意识日益提高,预计未来国内人均平均消费量将趋于平稳。这让厂商也不得不谋求更高的利润手段。

综上,啤酒企业在利润诉求下,竞争逻辑由“低价量竞”向“高端化提价”转变。

如何做到高端化?

直接涨价,是最简单的方式

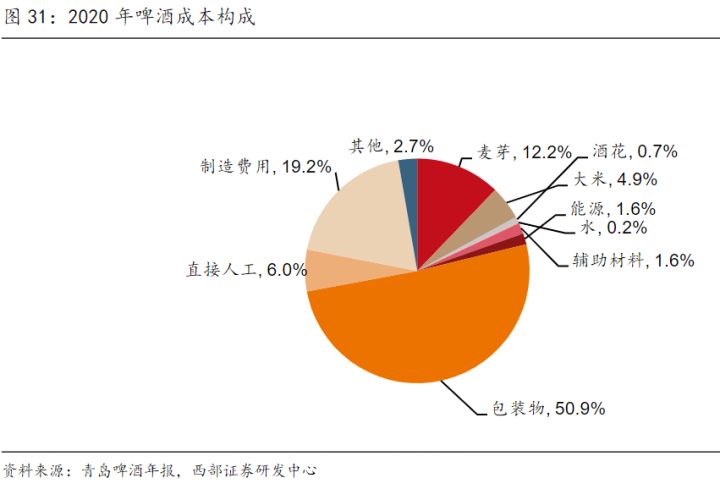

2020年末,啤酒企业成本端承压明显。以青岛啤酒2020年成本拆分为例,原材料成本占比较大的包装和麦芽价格,是啤酒成本变动的重要影响因素。

疫情影响下,正常生产活动受阻、海运价格上涨,叠加量化宽松政策,多因素推动大宗商品价格从2020H2开始上行,啤酒企业在消耗完低价原材料库存后,21Q3报表端成本压力开始体现。

为应对成本上涨,啤酒行业共有四次行业性大规模提价。2007-2008、2010-2011、2017-2018及2021年以来PPI出现了4次大幅上涨,而PPI上行往往会促使食饮企业提价。

并且,啤酒行业提价通常发生在淡季,一是为了给予渠道调整空间,二是试探市场,为旺季定价策略做准备。目前百威亚太、重庆啤酒释放出提价讯号,其他酒企或因成本端压力跟随提价。

可以看出,直接提价已经成为啤酒企业应对成本上涨的主要手段之一,既能缓解成本压力又能增厚行业利润。

调整产品结构,是高端化的另一种方式

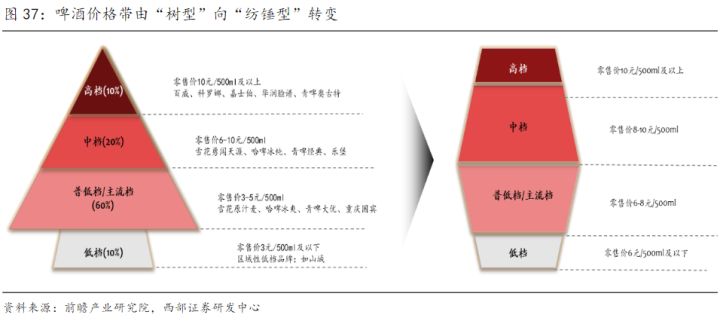

一般,啤酒价格可以分为四档:3元及以下、3-5元、6-10元、10元以上。

当前,国内啤酒主流消费价格带在3-5元,占比60%;中档啤酒的价格集中在6-10元,占比20%。

随着我国啤酒行业的高端化提升,酒企已积极布局10元及以上价格带的产品,此价格带将会成为未来主要的升级方向。

这也预示未来三年内,啤酒行业产品格局发展方向为纺锤型产品结构,主流档产品将由中档产品替换,这一过程将是啤酒行业结构性高端化最的核心部分。

提升罐化率,成本低好运输

从生产上来看,相对于玻璃瓶,易拉罐的采购成本较低,也没有回收成本。同时,罐装啤酒由于不易损坏、运输方便、重量较轻等特点在运输成本上也占据优势。

毛利更高的罐装啤酒将进一步打开啤酒高端化天花板。

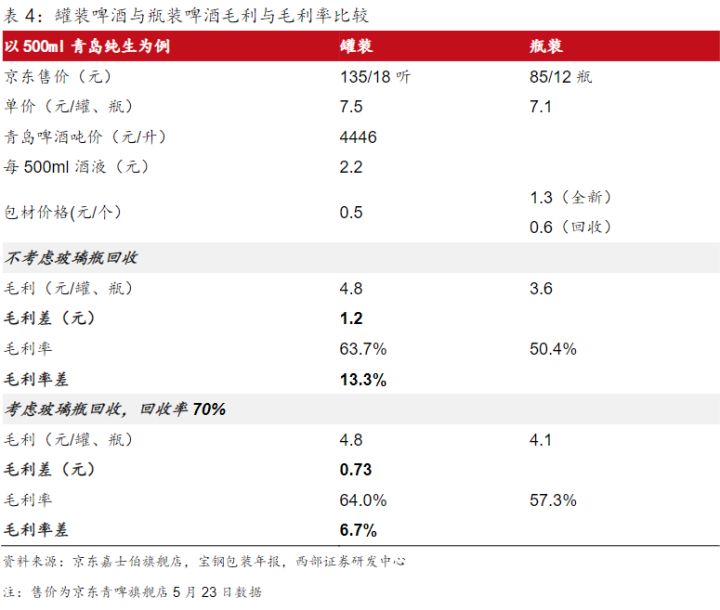

据西部证券调研,以青岛纯生京东商城售价为例,不考虑玻璃瓶回收,罐装啤酒比玻璃瓶啤酒每瓶毛利率高出13.3%。

以上分析,主要是对厂家有诸多好处,但他们的业绩因此得到明显提升了吗?

高端化后,厂商现状怎样?

2021年,各家酒企在高端化的道路上继续挺进。

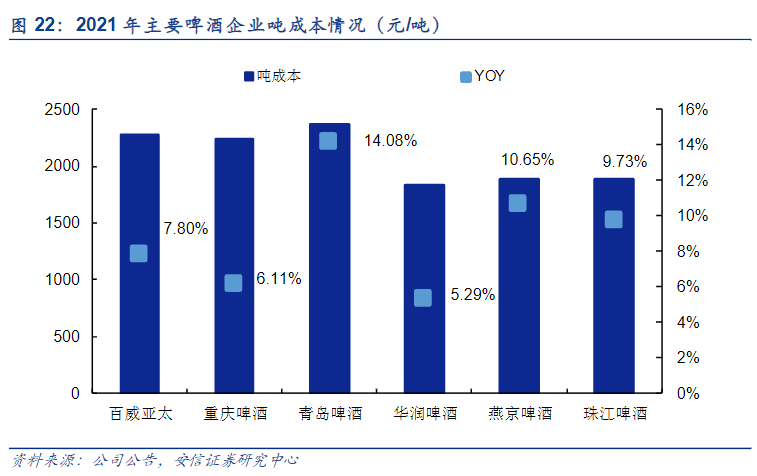

从2021年财务数据的收入方面,主要啤酒企业营收有5%-20%的增长,其中百威亚太和重庆啤酒增长20%,这主要归功于公司产品结构持续优化,高端产品销量占比提高,拉动吨价不断上行;但珠江啤酒由于2021年市场竞争加剧,渠道促销力度较大导致吨价微降。

盈利方面,在去年产品结构升级,提升智能化设备应用,关闭低效能厂商后,2021年各公司毛利率也逐渐走高,其中重庆啤酒和百威亚太分别实现毛利率50.9%,53.9%。

受原材料上涨影响,珠江啤酒和燕京啤酒吨成本分别增长9.7%和10.7%,其他家也有不同程度的上涨。

展望2022,企业成本端仍有压力存在,高端化这条路仍有弹性,结果取决于疫情能否得到有效控制。

俄乌冲突下,海外大宗商品价格上涨传导至国内,一季度进口大麦和铝材价格呈现上涨趋势;3月以来,部分地区疫情反复,啤酒消费场景受限,需求疲软导致一季度啤酒销量承压,供给端呈现萎靡态势,2022年3月全国啤酒产量同比-10.3%。

6月,上海解封,当前也正值啤酒消费旺季。在啤酒行业进入满血复活的状态下,多数券商坚定看好龙头厂商的预期盈利提升。

其中,东吴证券认为龙头厂商在高端布局、产销渠道上有显著优势,高端化推动厂商合并中小工厂,实现规模化效应,市场集中度进一步提升未来可期。

#你认为高端化行得通吗?

部分参考研报

【东亚前海证券】“预见复苏、布局疫后”专题系列之六:啤酒,疫情加速高端化,行业成长可期

【西部证券】重庆啤酒(600132):乌苏领衔征战全国,高端产品矩阵享消费升级

热门文章

中国台湾地区宣布6月30日前关停3G服务,闲置频段将投入5G发展

2024/4/1 17:12:02弗若斯特沙利文:百度文心一言稳居国产大模型第一

2024/3/27 14:26:11网飞版《三体》今日开播:刘慈欣担任顾问

2024/3/21 20:00:21小米汽车SU7/Pro/Max正式发布并上市,21.59万元起

2024/3/29 10:40:35特斯拉大裁员殃及上海厂,电动车该泼冷水了

2024/4/16 14:37:02艾瑞观点 | AIGC技术在营销领域应用三大方向

2024/3/29 10:27:22

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号