导语:

4月22日,蓝思科技发布了2021年业绩报告。根据年报显示,公司营业收入452.68亿元,同比增长22.55%;净利润20.7亿元,同比下降57.72%。与此同时,公司公布了一季度财报,报告期内公司营业收入93.34亿元,净利润为-4.11亿元。

怎么看待这两份财报?

就年报来说,尽管公司净利润大幅下滑,但同期营业收入却首次突破了400亿元,再创历史新高,说明公司业务在快速扩张;就一季报来说,尽管公司净利润为负,但经营性现金流为35.97亿元,同比增长151.19%,显示出了公司在产业链上下游中的优势地位。

接下来,我们透过公司的财务情况,看看这家公司经营情况到底如何。

盈利能力下滑

但公司基本面依旧扎实

关于业绩下滑的原因,公司是这样解释的:

“报告期内,受人力成本上升、研发资本增加、新园区运营以及供应链波动等综合因素影响,对蓝思科技生产经营带来了一定的压力和挑战。”

怎么理解?

根据财报显示,蓝思科技2021年销售费用和管理费用分别为6.44亿元和39.69亿元,分别同比增长75.5%和71.58%。也就是说,尽管过去一年疫情对经济带来了巨大的不利影响,但公司依旧在加快各项业务拓展以及智能穿戴、车载玻璃等建设项目的推进。而且,由于公司主要收入来自境外市场,因此运输成本上涨、辅料芯片等材料采购难度增加,是导致业绩下滑的重要原因。

除此之外,基于会计谨慎性的原则,蓝思科技采用行业内最严格的会计政策,2021年资产减值损失达8.86亿元,同比增长126.16%。也就是说,公司对相关资产大幅计提减值,也是导致公司盈利能力出现大幅下滑的重要原因。

不过,尽管短期业绩看上去很难让人满意,但公司基本面却依旧非常扎实。

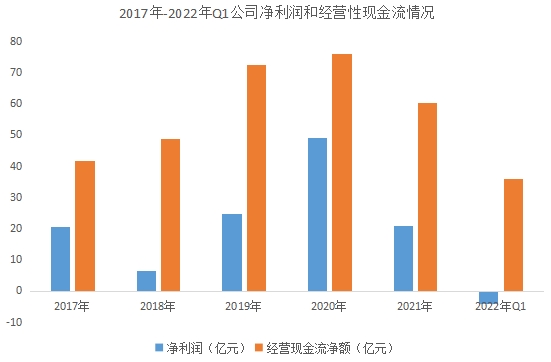

比如,公司2021年的资产负债率为44.13%,同比下降5.75%,利息费用有所降低;再比如,2021年和今年一季度公司的经营性现金流分别为60.39亿元和35.97亿元,均大幅高出同期净利润水平。

来源:Wind

事实上,在过去几年时间里,公司的经营性现金流净额一直都高于同期净利润,尤其是今年一季度,显示出了公司在产业链中的优势地位。而且,需要特别强调的是,今年一季度公司净亏损为4.11亿元,与去年四季度相比大幅收窄,从侧面证明公司目前遭遇的困难只是暂时的。

基础业务+新业务布局

挖掘公司增长新动能

蓝思科技是一家以研发、生产和销售高端视窗触控防护玻璃面板、触控模组及视窗触控防护新材料为主营业务的上市公司。以2021年为例,公司来自“中小尺寸外观及功能组件”销售收入为316.43亿元,同比增长29.27%,占公司营业收入的69.9%,较上一年提高了约6.7个百分点。

在产品方面,蓝思科技除了涵盖玻璃、金属、蓝宝石、陶瓷等材质的防护面板之外,还布局有触控模组、生物识别等功能组件,以及检测设备、自动化设备、配套辅料等等,产品广泛应用于中高端智能手机、智能穿戴、平板电脑、新能源汽车、智能家居和光伏产品等领域。

尤其是智能穿戴、新能源汽车和光伏新能源,是公司重点布局的新产业。

4月7日,蓝思科技发布公告,将“长沙(二)园智能穿戴和触控功能面板建设项目”投资总额由原来的15.15亿元增加至54.06亿元,公司斥资39亿元增持智能穿戴领域,由此可以看出对这块业务的重视程度。

重点说新能源汽车和光伏新能源。

在汽车领域,随着电子化、新能源化、轻量化成为汽车行业的发展趋势,智能驾驶、新能源管理系统等电子模块成为新能源汽车的心脏,催生了车载触控显示面板、新型B柱、新型汽车玻璃、充电桩等细分领域的市场需求。在客户数量方面,蓝思科技目前已经成为特斯拉的全球核心一级供应商,并与宾利、保时捷、奔驰、现代等20多家汽车品牌建立起了长期稳定的战略合作关系。在接受投资者调研时,蓝思科技表示对新能源汽车业务增长有信心,力争2022年实现较高的增长。

在光伏领域,去年11月3日,蓝思科技公告设立全资子公司湖南蓝思新能源有限公司,注册资本10亿元,主要从事光伏玻璃产品、光伏设备及元器件、光伏发电项目等业务;12月6日,公司与凯盛集团达成战略合作,积极拓展光伏玻璃生产前设备的引进和材料资源的储备。以此为标志,蓝思科技正式进入光伏行业。

那么,怎么看待蓝思科技的转型?

从产品层面来说,蓝思科技从智能手机玻璃面板延伸至车载触控显示面板、汽车玻璃以及光伏玻璃等领域,属于相关多元化业务转型,公司拥有的技术积淀能够提供支持;从公司竞争优势来说,一方面公司对科技创新持续性的投入,研发支出在营业收入的比重在4.5%以上,另一方面公司领先的智能制造能力,能够推动产业链的垂直整合,从而不断优化效率降低成本。

一句话概括,公司具备拓展新业务、为公司挖掘增长新动能的能力。

需要特别强调,新能源汽车和光伏业务都属于重资产投入,无论是工厂建设还是设备采购亦或者人员招聘等等,都会导致公司相关成本费用的大幅增加,而这也是过去一年和一季度公司业绩下滑的重要原因。

利空出尽

希望曙光或将初现

2021年,蓝思科技的研发支出为21.34亿元,创历史新高,同比增长47.97%,技术人员数量较上年增长一倍,且研发项目大幅增长。关于这一点,公司给出的解释是“下游客户对新领域、新技术、新产品和新材料的研发需求旺盛”,从这个角度说,公司对未来无疑是充满乐观的。

除此之外,需要特别说明,公司研发支出资本化金额为零。也就是说,公司所有的研发投入都计入成本,在财务上比较激进,隐藏了部分利润。

最后做个简单总结:

第一,关于公司业绩下滑的原因,一方面有疫情的影响因素,增加了运输成本、材料采购成本,另一方面跟公司加快公司业务拓展、新建产业园区导致各项费用增加有关;第二,新能源车和光伏业务尽管前景非常广阔,但前期需要大量的财力、物力投入,导致公司财务在短期内恶化。不过,随着这部分业务产能逐渐释放和不断成熟,这部分业务将逐渐成为公司业绩增长的驱动器。

还有公司股价。

今年以来,在各种利空因素和创业板大幅下跌的背景下,截至4月22日蓝思科技年内跌幅超过了50%。不过,下跌之后更多的不是风险而是机会。

一方面,公司的市净率仅为1.28倍,显然已经到了一个非常低的水平;另一方面,市场对公司2021年全年业绩和今年一季度业绩的悲观预期,已经提前反应在了股价之内,利空已经出尽。关于未来,鉴于公司在消费电子行业里的市场地位并没有发生改变,鉴于公司基础业务迎来周期性修复、新业务即将进入快速发展期,公司股价将迎来希望曙光。

热门文章

特斯拉大裁员殃及上海厂,电动车该泼冷水了

2024/4/16 14:37:029亿用户、估值300亿美元,「暗黑版微信」Telegram决定上市

2024/4/7 16:53:37木头姐凯茜 · 伍德宣布投资OpenAl

2024/4/12 14:32:45艾瑞数据 | 中国共享充电宝行业市场规模

2024/4/19 10:57:49到底什么人在闲鱼上赚到钱了?

2024/4/7 18:21:49艾瑞数据 | 中国采购数字化平台潜在市场空间近7000亿元

2024/4/12 10:57:16

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号